- Free Talk

- Hot Issue

포인트랭킹

- 1

손익분기점401,980

손익분기점401,980 - 2

해피본드139,250

해피본드139,250 - 3

supex332132,573

supex332132,573 - 4

세제행사111,360

세제행사111,360 - 5

백억미남78,582

백억미남78,582 - 6

사무에엘75,403

사무에엘75,403 - 7

배스73,298

배스73,298 - 8

pakdapak71,818

pakdapak71,818 - 9

고수다의고수66,364

고수다의고수66,364 - 10

namkinam66,211

namkinam66,211

Hot Issue

뉴욕 시장 분위기

리스크제로

리스크제로- 2020-03-27 09:27:41조회수 283

제롬 파월 미 중앙은행(Fed) 의장이 26일(미 동부시간) 아침 7시 NBC TV의 '투데이'에 출연했습니다. 주로 연예인들이 나오는 모닝 프로그램입니다. 경제 시사 분야가 아닙니다.

파월 의장은 여기서 네 가지를 말했습니다. △미국 경제는 코로나 바이러스 확산 전에는 매우 강했다 △미국은 바이러스로 인해 침체에 들어갔다 △경제는 하반기에는 반등할 것이다. 다만 바이러스를 잡아야한다 △Fed는 경기 부양을 위한 무제한의 탄약을 보유하고 있다 등이었습니다.

파월 의장의 갑작스런 출연은 오전 8시반 지난주(15~21일) 실업보험 청구건수 발표를 한시간 반 앞둔 시점에 이뤄졌습니다.

"뭔가 지표가 예상보다 더 나쁠 수 있다"는 생각이 들었습니다.

오전 8시반 발표된 청구건수는 328만3000건에 달했습니다.

2차 오일쇼크 때인 1982년 세웠던 69만5000건 기록을 네 배나 뛰어넘는 수치였습니다.

2016년 도널드 트럼프 대통령 당선 이후 지난 3년 반 동안 창출된 일자리가 750만개입니다. 이중 절반 가량을 한 주만에 날린 겁니다.

게다가 골드만삭스는 실업보험 청구건수가 다음주 비슷하거나 더 증가할 것으로 예상했습니다. 지난 주 한꺼번에 신청이 몰려 컴퓨터가 다운되는 사태가 곳곳에서 발생했고, 해고됐지만 어떻게 수당을 청구하는 지 모르는 사람들이 많다는 겁니다. 해고는 지금도 곳곳에서 진행되고 있습니다.

이런 추세라면 실업률이 20%에 달할 것이란 전망도 나왔습니다.

하지만 다우선물은 그 시간 여전히 2%대 상승하고 있었습니다. 오전 9시반 개장한 뉴욕 증시에서 주요 지수는 오름폭을 계속 높였습니다.

결국 다우지수는 전날보다 1,351.62포인트(6.38%) 뛴 22,552.17으로 마감됐습니다. S&P 500지수는 6.24%, 나스닥지수는 5.60% 상승했습니다.

다우가 사흘간 20% 넘게 오르면서(1931년 이후 최대 기록) 뉴욕 증시는 16거래일만에 '베어마켓'을 탈출해 다시 '불마켓'으로 접어들었습니다. 역사상 가장 짧은 하락장 기록을 만들었습니다.

월가의 전문가 10인에게 짧은 설문을 돌려 이유를 물어봤습니다.

많은 원인이 있겠지만 세 가지가 가장 많이 꼽혔습니다.

① Fed와 미 정부 경기 부양

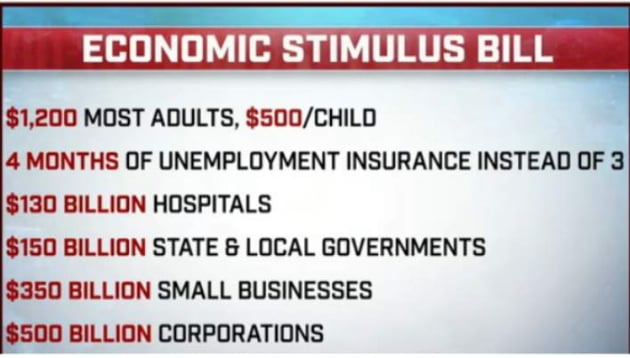

미 상원은 전날 밤 코로나19 대응을 위한 2조2000억달러 규모의 부양 패키지 법안을 통과시켰습니다. 27일 하원을 통과하면 트럼프 대통령의 서명을 거쳐 즉시 발효됩니다.

JP모간은 대출 등을 빼고 정부가 직접적으로 쓰는 돈은 1조3000억달러 규모, 미국 국내총생산(GDP)의 5.5% 정도로 분석했습니다.

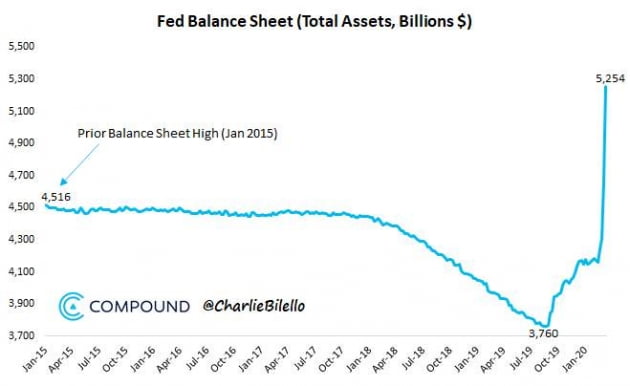

지난 23일 무제한 양적완화(QE)를 선언한 Fed는 이날 자산이 사상 처음 5조달러를 넘어 5조2540억달러를 기록했습니다. 3월 둘째주에 3560억달러를 썼고, 지난주에는 5860억달러를 더 투입했습니다.

이런 속도로 돈을 쓴다면 6월이면 10조달러를 돌파할 수 있습니다.

게다가 파월 의장은 이날 아침 "무제한의 탄약을 보유하고 있다"고 강조했습니다. 재무부가 부양법안에 들어있는 4540억달러를 Fed에 출자하면 Fed는 이 돈을 기초로 4조달러를 대출해줄 예정입니다.

월가에는 가장 유명한 격언이 있습니다. 바로 "Fed에 맞서지말라"는 것입니다.

이런 방만한 완화정책의 가장 큰 위험은 Fed에 대한 신뢰 하락입니다. 신용평가사 피치는 이날 미국의 신용등급을 AAA로 유지하고 등급전망도 '안정'으로 평가했습니다.

② 리밸런싱과 숏커버링

이날 오후 3시50분부터 5분간 주요 지수는 그야말로 수직 상승했습니다. S&P500 지수의 경우 2580.73에서 2637.01로 치솟았습니다. 5분간 2% 이상 폭등한 겁니다.

월가 관계자는 "이건 사람이 할 수 없는 것이고 알고리즘에 의한 숏커버링(빌려서 팔았던 주식을 되갚기 위해 다시 사는 환매수)과 월말 리밸런싱(자산재조정) 수요가 몰린 것으로 보인다"고 말했습니다.

통상 펀드는 포트폴리오 비중을 정해 자산을 배분합니다. 만약 국채 5, 주식 5 비중으로 포트폴리오를 짜놓은 펀드가 있다고 한다면 이 펀드는 지금 국채를 팔고 주식을 편입해야합니다.

그동안 국채 값이 급등하고, 주식은 폭락해 비중이 7 대 3 수준 정도로 기울었기 때문입니다. 이를 맞춰야 벤치마크 수익률을 달성할 수 있습니다. 골드만삭스는 최근 1분기말 미국 연기금의 주식 리밸런싱 수요가 2140억달러에 달한다고 분석했습니다.

마켓워치에 따르면 JP모간의 마르코 콜라노비치 매크로 퀀트·파생 전략 글로벌 총괄은 고객 메모에서 "이번 증시의 회복은 미국 경제의 전망과 관계없이 주식을 사들여여하는 시장 참여자들에 의해 주도 될 것"이라며 "랠리의 초기 단계는 숏커버링과 리밸런싱을 통해 이뤄진다"고 밝혔습니다.

그는 "최근 몇 주 동안 여러 종류의 투자자들이 (마진콜과 강제매매 등으로) 매우 낮은 비중의 주식을 보유하게됐다"며 "앞으로 몇주, 몇달간 최대 8000억~9000억달러의 리밸런싱 수요가 나타날 것"이라고 예상했습니다.

불어난 채권 비중을 낮추고 대신 사들여야하는 주식 규모가 많다는 뜻입니다. 실제 지난 2월 말부터 3월 중순까지 시장에 폭락세를 이어갈 때 수많은 퀀트펀드의 주식비중이 대폭 줄어든 것으로 나타나고 있습니다.

콜라노비치 총괄은 1분기 리밸런싱이 향후 열흘 정도 계속 이뤄질 것으로 예상했습니다.

③ "6개월뒤, 연말에는 지금보다 올라있을 것"

설문에 응한 대부분의 월가 투자자들은 6개월 뒤, 연말에는 지금보다 지수가 올라있을 것으로 예상했습니다.

그 기간 내에는 코로나 바이러스 확산이 잡히고, 미국 경기가 반등할 것이라고 믿고 있는 겁니다. 몇 명은 코로나 바이러스의 정점만 확인한다면 즉시 상승할 것으로 예상했습니다.

한 관계자는 "6개월 뒤에 지금보다 주식이 상승해있을 것으로 믿는다면 지금 사도 괜찮지 않겠냐"고 반문했습니다.

이외에 기술적 반등이라는 분석도 많았습니다.

하락장은 통상 △초기 급락(Sharp dowm) △최대 50%까지의 되돌림(반등, reflexive rebound) △장기적 하락(drawn-out fundamental downtrend)이란 세 단계로 이뤄지는 데 지금은 되돌림 시기이라는 겁니다. 월가 관계자는 "이럴 때는 하락폭의 50%까지 되돌리는 게 통상적"이라며 "1929년이나 1987년, 2001년, 2008년에도 그런 반등이 있었다"고 말했습니다.

이날 실물 경기에서는 충격적 실업수당 청구건수 외에도 많은 나쁜 소식이 쏟아졌습니다.

유가는 폭락세를 이어갔습니다. 사우디와 러시아가 싸게 팔아도 최종 수요가 사라졌기 때문에, 바이어들이 구매를 하지 않고 있는 상황입니다. 미국에선 휘발유 도매가격이 1갤런(3.78리터)에 50센트까지 떨어졌다는 보도도 나왔습니다.

미국의 코로나 바이러스 감염자 증가세는 더욱 가속화되고 있습니다. 이날 8만명을 넘어 중국을 제쳤습니다. 이중 뉴욕에서 4만명이 넘게 나왔습니다.

"월가에 사람은 사라지고 기계가 기술적 매매를 하고 있다"는 말도 나옵니다. 심지어 증시가 폭락, 폭등할 때마다 전세계 신문 앞면에 사진이 실리는 뉴욕증권거래소(NYSE)의 트레이더 피터 터크만도 이날 감염된 사실을 알렸습니다.

유명 투자자인 폴 튜더 존스는 CNBC와의 인터뷰에서 4월4~10일 사이에 감염자 30만~40만명에서 정점을 보게될 것"이라고 예상했습니다.

게다가 월가가 주시하던 이탈리아에서는 감염자가 사망자 증가율이 다시 높아지기 시작했습니다.

미국 기업들의 사정도 계속 악화되고 있습니다.

태양의 서커스는 파산을 검토하고 있다는 소식이 나왔습니다. 레스토랑체인인 서브웨이, 체사피크치즈케익 등은 미국 전역의 빌딩주들에게 "4월1일 렌트를 내기 어렵다"고 통보했습니다.

무디스 등 신용평가사들은 지난 10년간 가장 빠른 속도로 신용등급을 내리고 있습니다.

- 0 / 1000byte

- 0 / 1000byte

다음글

다음글 이전글

이전글